最近,某银行信贷业务部的经理小张有点烦:

年初,企业因为疫情都没开工,少了新增信贷需求。相比以往的“抢开年”,今年信贷投放可能要“抢全年”。

随着企业逐渐复工,小微企业信贷需求回升,小张的部门又开始面临企业数量多、工作量大,难以准确分析企业财务状况,信贷风险控制难度大等问题...

外部变化多、变化快,内部更有很多问题需要着手提升:

问题1:业务效率不高 银行信贷数据过于分散,缺少数据整合平台,各部门之间无法进行数据共享,业务开展效率不高;

问题2 :靠个人经验办事 银行现有信贷系统偏向于流程管理,缺少分析系统支撑。在决策判断过程中过于依赖个人经验,不同业务人员能力的差异,会很大程度导致整体业务质量的差异;

问题3 :贷前贷后缺少记录银行对业务人员贷前调查、贷后检查的执行影响有限,缺少过程记录,缺乏全行级的过程监督和指导工具,结果成为唯一的评价标准,缺乏更多维度的评价标准来评价业务人员工作质量;

问题4 :授信风险加大随着银行规模的持续增长,银行面临的授信风险也将持续增加,营销人员及风险控制人员的工作压力也将持续增加,缺少先进的技术手段实现自动化管理。真是太太太“南”了...

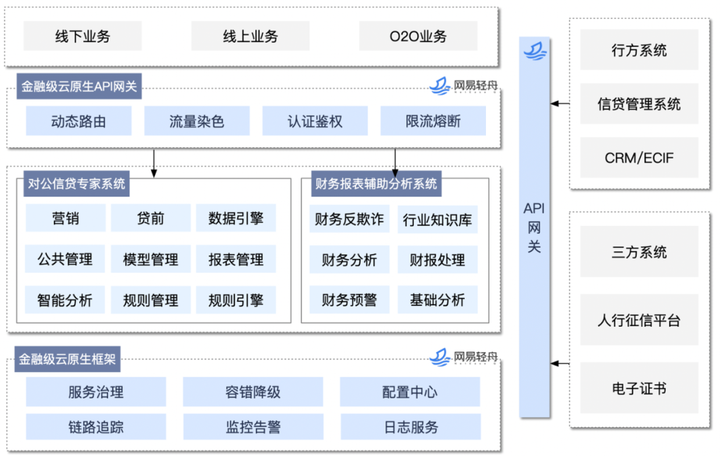

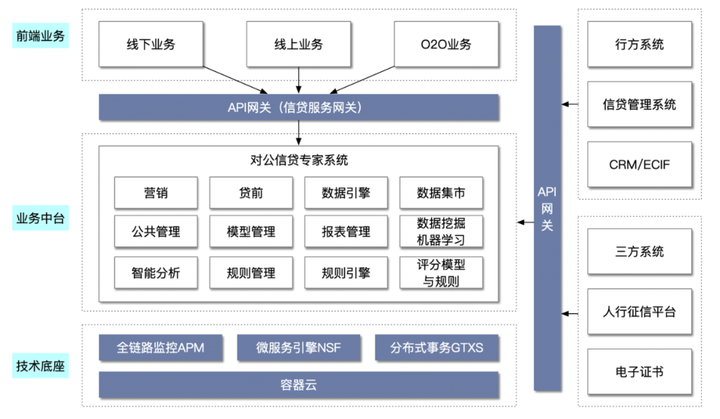

借助云计算、人工智能和大数据技术,网易轻舟微服务新一代信贷智能中台涵盖了金融级云原生框架、对公信贷专家系统、财务报表辅助分析系统等架构。

帮助银行信贷客户经理提高贷前调查、贷中审查、贷后风险预警、贷后检查的质量、效率和规范化,从而帮助帮助银行增面扩户、提高资产质量、提高作业效率、降低成本。

这是怎么做到的呢?具体来说,分为以下3种方式:

01 以轻舟微服务金融级云原生框架为底座 多系统统一支撑

新一代信贷智能中台使用轻舟微服务金融级云原生框架、网关等中台技术基础设施,实现包括异构系统对接、内外部数据统一治理、统一接口服务,并支持多渠道、多用户、多前台系统统一支撑。

服务化的方式可以支持服务快速分布式迭代,因此除了可以满足多个前台业务的共性需求外,相对于其他传统架构,还可以快速应对前台业务的需求变化,满足不同能力中台化沉淀及扩展。

此前,轻舟微服务就曾与工商银行合作,为工商银行提供分布式事务的技术输出、技术支持和咨询服务,完成分布式事务的建设工作,完善并增强了工行整体的分布式“底座”能力。同时通过根据工行的业务场景和当前系统状况,提供定制化的架构设计,从而保障架构的通用性、扩展性、高可用性和高性能。

02 对公信贷专家系统增强规范提高风险防控能力

- 集中数据处理:通过整合行内外数据,系统自动获取数据,完成数据分析、校验并填入调查报告,减轻客户经理工作量,提高信贷业务效率;

- 精细化贷前贷中贷后模板设计:建设标准化的三查模板,实现分行业、分金额、分产品的贷前、贷后模板全覆盖。

- 智能化分析:引入财务分析、行业分析、征信解析、准入模型、额度模型、定价模型、自动五级分类,提升贷前调查风险识别能力以及贷后管理的风险防控能力。

- 引导式流程:通过建设引导式流程,对客户经理做全过程的指导,提高专业度和合规性 。

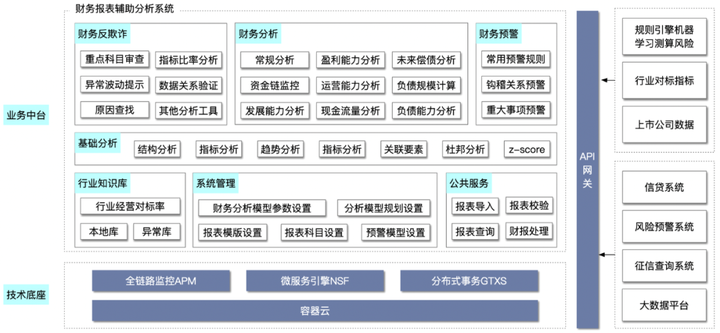

03 借助财务报表辅助分析系统提升分析能力

- 财务报表OCR识别及格式自动转换,并可自动生成财务分析报告

利用OCR识别技术将纸质财务报表转换成电子数据,无需使用者手工录入报表 - 加强财报风险评定,建立报表反欺诈及预警模型,提高风险防控

通过指标比率分析、重点科目审查、数据关系验证等功能,多重建立预警机制 - 行业对标分析

客户财务状况与同业企业、与行业平均水平或标准值的比较,建立完善行业知识库 - 公共服务

报表平衡性检测、新旧准则混淆的报表处理

在后疫情时期,智能信贷中台将有助于提升业务效率,提高风险防控能力,在“抢全年”的行业竞争中节本增效。

从长期来看,通过构建统一的银行对公信贷能力中台,以简便的方式对贷前调查、贷后检查的过程进行全程指导和记录,形成全行级统一标准,通过积累,将个人经验转变成部门经验,甚至全行经验;构建对公专家系统提供决策数据及管理工具,对前线客户经理活动进行及时的指导监控,还将推进对公信贷从结果导向的经营管理模式转向全过程精细化管理转型。