一、供应商财务稳定性的关键衡量指标

1、盈利性

- 利润意味着这个企业能够支付其各种成本而没有赔钱。

- 利润属于企业的股东,是他们投资的回报。

- 未分配利润(留存利润)是重新投资给企业用于自身发展的利润。

2、流动性

- 供应商必须有充足的现金或“流动资产”

- 供应商必须有良好的现金流管理能力

流动性衡量的是:供应商支付其负债或债务的能力,包括短期债务和中长期债务。

所以它对于企业的稳定性和持续生存能力、所面对的财务风险、资金成本等关键问题影响重大。

3、杠杆比率(Gearing)

杠杆比率:衡量企业长期资金(以长期负债或贷款为代表)与股份资本或自有资本之间比例的指标。一个企业如果其很大比例的资金来自长期借债,那我们就说它的“杠杆比率高”

- 杠杆比率高意味着公司总财务架构中有很大的一块是固定回报的资金,长期看来这就是一个风险因素。

- 如果企业的杠杆比率低则说明它主要依靠的是自有资本(没有固定回报的问题),比较容易熬过困难的年份。

4、比率分析

- 利润比率:衡量企业的经营是否得到了很好的利润

- 流动性和杠杆比率:衡量企业是否有足够的流动资产以支付短期和长期负债

- 投资比率:衡量企业向股东及其它投资者派发投资回报的力度和延续性

比率分析特别适合于揭示:

- 不同供应商之间的重要比较

- 多年的重要趋势

- 供应商风险的重要来源

二、利润比率

利润比率:衡量的是一个企业在经营中获得的利润多少。

1、毛利润百分比

说明该公司的毛利润百分比提升了,但原因未知。

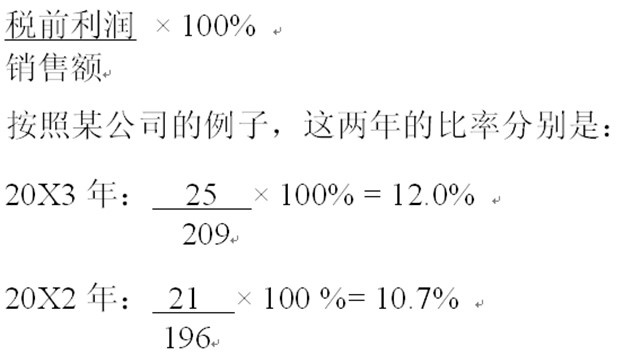

2、净利润(税前利润)百分比

3、运用资本回报率(ROCE)

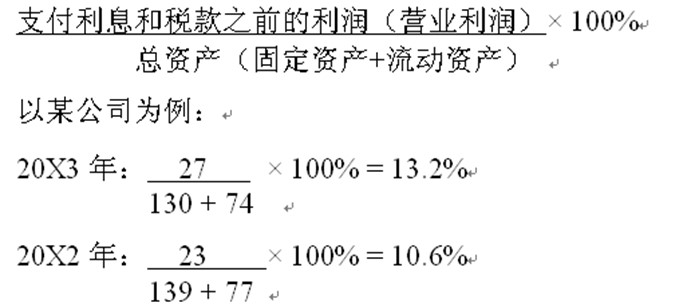

4、资产回报率

资产回报率:企业的总资产是否得到了良好的运用。

三、流动性和杠杆比率

1、短期流动性比率

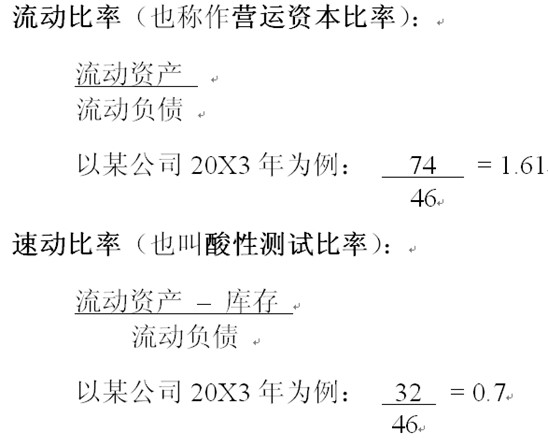

有两个主要比率是与短期流动性相关的,它们衡量的是组织的流动资产与流动负债之间的关系:

- 流动比率:显示的是企业是否拥有充足的流动资产来支付其流动负债,某些看法认为“理想值”是2,说明某公司的情形还不算太差

- 速动比率:仅仅关注流动性最好的资产(现金和债权),它们可以很快地用来偿付负债。,“理想值”是1.

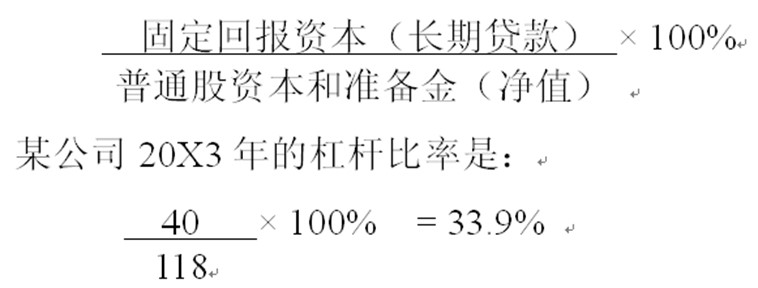

2、中长期偿付(杠杆)比率

反映的是企业的长期流动性和稳定性

它指的是一个企业以债务或贷款形式存在的长期资金与股东资本和储备金之间的比值。

杠杆比率高就意味着在公司总体的财务架构中有很多固定回报资金,这在长远看来可能会成为一个风险因素。在行情不好的时候还要支付那些固定回报贷款不变的利息成本,这可能捆住企业的手脚。所以一般而言还是对这类资金所占的比例有所限制为好。

如果杠杆比率低,说明它主要依靠的是自有资本,比较容易熬过困难的年份。

3、利息偿付比率

体现的是利润是否足以满足支付利息的需要。

计算方法:相应的利润数÷利息额

四、效率和营运资本比率

效率比率衡量的是企业管理其资产的效率。

1、资产周转率

衡量的是一个企业的资产是否被很好的利用来产生销售收入。

资产周转率 = 销售额 ÷ 营运资产 = 次/年

该比率的含义:该公司每单位的营运资产产生了多少销售收入。这个比值越高越好。

2、库存周转率

衡量的是库存在一年内周转的次数

库存周转率 = 销售成本 ÷ 平均库存价值 = 次/年

3、债务托收期

衡量的是采购完成多久后客户会向供应商支付货款。

债务托收期 = 期末销售应收账款 ÷ 当年赊销额 × 365

4、债权偿付期(赊款期)

指的是采购后多久这家供应商会向它的供应商支付货款

债权偿付期 = 期末销售应付账款 ÷ 当年赊购额 × 365

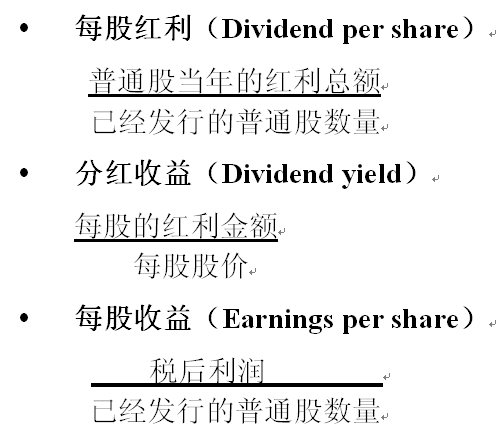

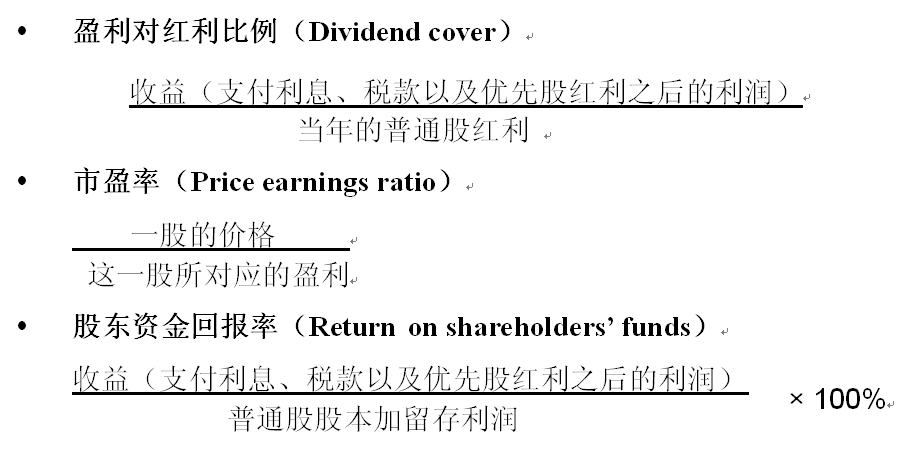

五、投资比率