Bitmex平台口碑不错,主要做期货杠杆交易,有到期交割的期货和永续合约。永续合约就是用不到期的期货。

永续合约资金费率:

| 系列 | 杠杆 | 提供流动性费率 | 提取流动性费率 | 多仓资金费率 | 空仓资金费率 | 资金费率时间段 |

|---|---|---|---|---|---|---|

| 以太币 (ETH) | 50x | -0.0250% | 0.0750% | 0.0100% | -0.0100% | 每 8 hours |

| 比特币 (XBT) | 100x | -0.0250% | 0.0750% | 0.0100% | -0.0100% | 每 8 hours |

以比特币为例,杠杆最高可以开到100倍,最低可以开到1倍。

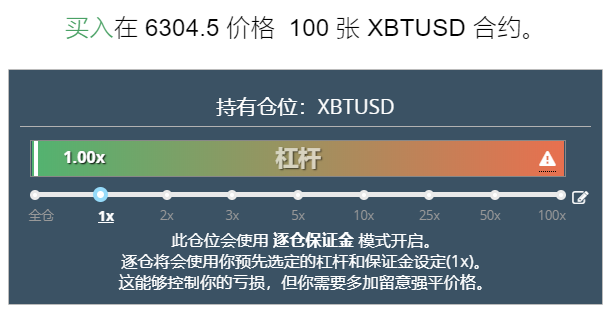

但实际上开仓后可以追加保证金,追加保证金后,杠杆可以降到1倍以下。如图所示:

通过增加保证金可以使杠杆率减少到1倍以下,上图增加保证金后杠杆率降到了0.28倍。其实期货危险是因为动用了高杠杆,自己控制好仓位,控制杠杆率其实风险并不高。举个例子,用100000人民币去买股票和用10000人民币买期货,剩下90000人民币作为保证金,效果是一样的。人为降低杠杆率可以降低风险。在比特币领域经常有大资金急拉急压价格,导致空头和多头爆仓,所以不推荐高杠杆操作。

提供流动性费率-0.0250%指的是,挂单后,被别人吃单,则你可以得到仓位的0.0250%btc作为收益,负数代表你拿钱,正数代表你付钱。因为提供了流动性,所以成交的话你拿钱。而对于吃单的人,要付提取流动性费率0.0750%。也就是吃单的人交易手续费是0.0750%。多仓资金费率和空仓资金费率每8小时收取一次。如果费率为正,多仓将支付而空仓将获得资金费率,如果费率为负,则相反。只有在时间点上有仓位的人才会被收取或者获得资金费率。资金时间戳:UTC 4:00(北京时间 12:00)、UTC 12:00(北京时间 20:00)和 UTC 20:00(北京时间 04:00)。

为什么要收取这个多空仓资金费率呢?因为这是永续合约,永不到期,为了使期货合约价格锚定现货价格,所以当期货合约价格高于现货价格时,多头就要给空头一部分钱,这样多头就会平仓,使价格下降。当期货合约价格低于现货价格时,空头要给多头一部分钱,这样空头就会平仓,使价格上升。这样这个资金费率保证了合约价格尽量和现货价格一致,如果偏离了,由于资金费率可以使之回复到现货价格。

这个资金费率是怎么计算的呢?

资金费率由两部分组成:利率和溢价/折价。 此费率旨在确保永续掉期合约的交易价格紧跟标的参考价格。

利率部分

利率 (I) = (计价利率指数 - 基础利率指数) / 资金费率间隔

其中

基础利率指数 = 基础货币的借贷利率

计价利率指数 = 计价货币的借贷利率

资金费率间隔 = 3 (因为资金每 8 小时产生)

比如XBTUSD合约,基础货币是XBT(比特币),计价货币是USD,利率指数是借贷利率。为什么要计算利率呢?假设XBT和USD汇率无任何外界干扰,由于利率的原因,一个货币对于另一个货币会贬值或者升值,这是由于一价定律的存在。假设1XBT兑10000USD,美元借贷利率0.06%,比特币借贷利率0.03%。那么24小时候,应该是1.0003个XBT兑10006美元,我们发现美元兑XBT贬值了,需要10003美元才能兑换一个XBT。这样对于XBTUSD空头来说是非常不利的,也就是说这个是铁定会亏的,所以为了补偿亏损方,需要用利率(I)来进行补偿。

折价/溢价部分

有时,永续掉期合约的价格相较于标记价格会有明显的溢价或折价。为了使永续合约的价格回复到现价价格,则需要对折价溢价部分转移费用。比如现在永续合约价格高出现货价格,那么需要多头支付一笔溢价合约给空头作为补偿,由于利益的驱动,可以使价格回复到现货价格。反之亦然。

溢价指数 (P) = ( Max ( 0 , 深度加权买价 - 标记价格) - Max ( 0 , 标记价格 - 深度加权卖价)) / 现货价格 + 标记价格的合理基差

深度加权买价是指在竞买方成交“保证金影响额”的平均价格。深度加权卖价是指在竞卖方成交“保证金影响额”的平均价格。也就是指仓位数量,比如保证金是0.1XBT,杠杆是100倍,那么保证金影响额是10XBT,然后再计算成交后的加权买价和卖价。竞买委托是交易员在指定价格和数量的买入委托。 竞卖委托是交易员在指定价格和数量的卖出委托。那么深度加权买价就是在买方价格成交的价格加权,那么深度加权卖价就是在卖方价格成交的价格加权。

标记价格由两个大型现货交易所锚定,目前由相同权重的 Bitstamp和GDAX 组成。各取价格的50%,这个锚定现货市场后就很大程度上不会被大资金恶意操纵,导致爆仓。因为爆仓结算价格是根据这两大现货交易所确定的,除非资本在这三大现货交易所强行抬价或压价,bitmex才会爆仓。但是这样成本会非常之高。所以很大程度上制约了恶意爆仓的情况。

所以如果标记价格大于了深度加权卖价,说明现在bitmex价格过低,空头就要给多头一部分资金,这些资金是在多空头之间转移的,交易所并不收取费用。如果标记价格小于了深度加权买价,说明现在bitmex价格过高,多头要给空头一部分资金。最后上一个资金费率的总公式:

资金费率 (F) = 溢价指数 (P) + clamp (利率 (I) - 溢价指数 (P), 0.05%, -0.05%)

这会使得交易更加公平。

到期结算期货合约

Bitmex不仅有永续合约,也有到期结算合约。到期结算时根据.XBT30M进行结算。

BitMEX .XBT30M指数是 30-分钟 时间加权的 比特币 价格,交易所为三大现货交易所Bitstamp, Coinbase Pro 和 Kraken 组成。各大交易所现货价格各占33.33%。防止被价格操纵。

那么如何计算盈亏呢?

盈亏=合约数量 * 乘数 * (1/开仓价格 - 1/平仓价格)

乘数定为1,这个盈亏计算看上去是非线性的,但实际上是线性的,只是由于根据比特币计价结算才显得非线性。比如,开多仓1000手,开仓价格比特币5000美元1个,平仓价格6000美元一个,那计算的盈亏是0.0333个比特币。但实际上换算成美元是当初买了1000/5000=0.2个比特币,1个比特币价格涨了1000美元,那么0.2个比特币赚了200美元,折合成现价比特币是200/6000=0.0333个比特币。

看涨看跌期权合约

Bitmex还有看涨看跌期权合约,但是只能买入看涨或看跌期权,不能卖出看涨看跌期权。只有机构才能卖出看涨和看跌期权。而且期权的流通性非常不好。卖价和买价之间差异比较大。但期权能够做对冲,是一个比较好的选择。

自动减仓

Bitmex有自动减仓系统,当投资者被强制平仓时,他们的剩余仓位将被 BitMEX 的强平系统接管。 如果强平仓位未能够在市场平仓,并且当标记价格达到破产价格时,自动减仓系统将会对持有反方向仓位的投资者进行减仓。减仓的先后顺序将根据杠杆和盈利比率决定。自动减仓将根据强平仓位的破产价格进行平仓。自动减仓会从盈利最多的投资者开始,目的是为了保持交易平台的稳定性。让亏的人少亏点,让过于盈利的投资者让渡出一部分利润。

强制平仓

当交易保证金少于维持保证金时,进行强制平仓,XBTUSD是0.5%。强制平仓的剩余资金会进入保险基金,弥补那些未能强制平仓的投资者的损失。

委托种类

委托分为市价委托,限价委托,止盈委托和止损委托。还有追踪止损委托,举个例子:

数量 = 10 张合约

追踪价距 = 5

触发类型 = 标记价格

方向 = 买 (因为追踪价距是正值)

一旦用户提交此类型的委托,10 张合约的市价买委托将在标记价格 上涨 超过追踪价距 5 时被提交。 然而,如果标记价格下跌,那么此委托将会追踪此价格,并在标记价格至最低点上升超过追踪价距 5 时被执行。

Bitmex还有高级委托功能。比如隐藏委托,冰山委托和被动委托。

隐藏委托是一个限价委托,但是它在委托列表中不可见。

冰山委托, 冰山委托是一种隐藏委托,它的一部分会被显示在公共的委托列表上。 因为聪明的交易者可以找出隐藏委托,一些交易者更愿意使用这种类型来使隐藏委托看起来更像是交易者在不断增加委托的数量。 举个例子:一个 10 张合约限价于 100 的买委托将被提交至市场。 只有 1 张合约可被其他交易者看到。 如果某人在 100 卖出 3 张合约,则此 3 张合约被立刻成交。 之后,另 1 张合约将在 100 的价位被其他交易者看到。 因此,现在此委托有 7 张合约未被成交,其中 1 张合约可见。

数量 = 10 张合约

限价 = 100

隐藏复选框 = 选中

显示数量 = 1 张合约

方向 = 买一个 10 张合约限价于 100 的买委托将被提交至市场。 只有 1 张合约可被其他交易者看到。 如果某人在 100 卖出 3 张合约,则此 3 张合约被立刻成交。 之后,另 1 张合约将在 100 的价位被其他交易者看到。 因此,现在此委托有 7 张合约未被成交,其中 1 张合约可见。

被动委托

被动委托是一种限价委托,而且仅仅在它们不会立刻成交的情况下被接受。 也就是说,被动委托永远不会提取流动性。 做市商使用被动委托来确保赚取做市商返佣。举个例子:

数量 = 10 张合约

限价 = 102

被动委托复选框 = 选中

方向 = 买

最佳卖价 = 101在此示例中,如果被动委托复选框未被选中,那么此委托有可能在最佳卖价 101 成交而付出提取流动性佣金。 如果被动委托复选框被选中,该委托将 不会 被执行,并将被取消。 只有当最佳卖价高于 102,此委托才会被提交至市场。