从上一篇分析已经得知均线黄金交叉原则并不适用于震荡期,那有什么办法可以规避震荡期呢或者说有什么办法可以减少无脑跟的损失?我们继续玩一下。

Required Packages

```r library(quantmod) library(ggplot2) library(scales) ```

Postpone Trading

第一个尝试的方法是推迟买入时间。

若股价处于震荡期,那么有可能就是今天涨了明天跌。我们可以在买入信号出现的时候暂时抑制内心买买买的冲动,推迟个3-5天观察一下股价是否还处于上升期。若是,我们再大胆出手。

######

buy <- which(signals$Signal == 1)

sell <- which(signals$Signal == -1)

for(ii in 1:length(buy)){

tmp <- 0

index <- buy[ii]

signals$Signal[index] <- 0

for(jj in 1:delay_days)

tmp <- tmp + signals$Trade[index + jj]

if(tmp == delay_days)

signals$Signal[index + delay_days] <- 1

else

signals$Signal[sell[ii]] <- 0

}

######

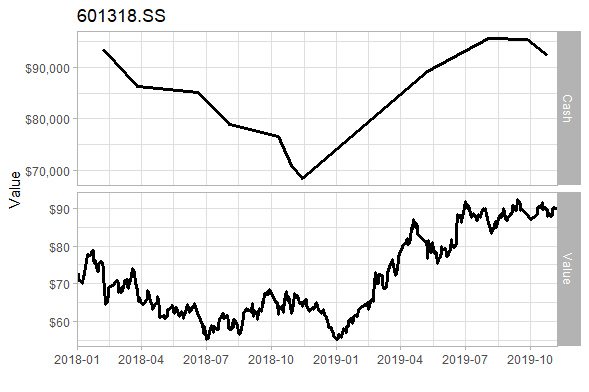

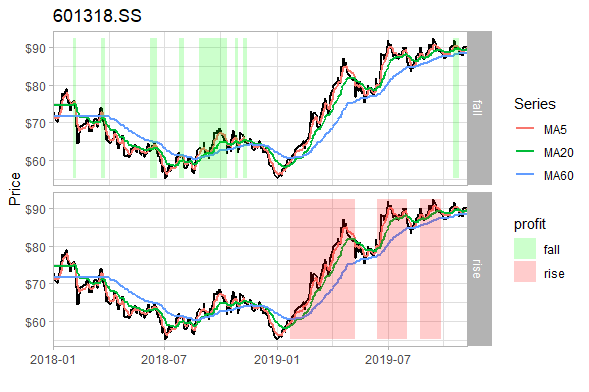

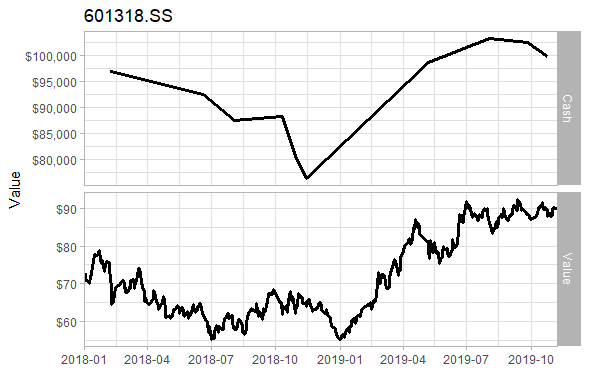

假设我们在买入信号出现的时候推迟 3 天且这 3 天内短期均线依然高于长期均线,则出手买入。那么从 2018-01-01 开始至 2019-11-07(上次分析的截止时间) 至今一共有 22 次交易 (买卖合计),相较于上一篇的分析中少了 8 次交易。本金最后为 92,293.10,亏损 7,706.90。亏损率由 19% 降为 7%。另外从图中我们也可以看见推迟买入也减少了在 2018 年的频繁交易

Early Termination

第二个尝试的方法是提前终止交易,俗称止损。

我们可以设置止损线,即股价跌破某一个位置的时候无论是否为死亡黄金交叉都选择卖出,即时止损。

#####

buy <- which(signals$Signal == 1)

sell <- which(signals$Signal == -1)

iteration <- min(length(buy), length(sell))

if(sell_ratio > 0) {

for(ii in 1:iteration){

buy_index <- buy[ii]

sell_index <- sell[ii]

for(jj in buy_index:sell_index){

if(signals$Value[jj]/signals$Value[buy_index] < 1- (sell_ratio - 0.02)) {

signals$Signal[sell_index] <- 0

signals$Signal[jj] <- -1

signals$Trade[jj] <- 0

break

}

}

}

}

#####

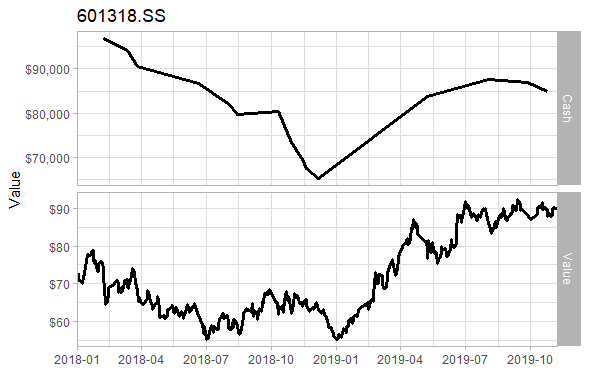

假设我们将止损额设为 7%, 即现在比买入价低于 7% 则卖出。那么从 2018-01-01 开始至 2019-11-07(上次分析的截止时间) 至今一共有 30 次交易 (买卖合计),盈利交易一共有 6 次。本金最后为 84,796.95,亏损 15,203.05。亏损率由 19% 降为 15%。

Differentiate

我们都知道均线是延后表达的, 我们没有办法 100% 预判此时此刻是不是在震荡期内。但是通常震荡期内的均线大部分是趋于平缓的(即斜率接近于零),而趋势期内的均线是倾斜的,而且越倾斜(斜率越大)上涨的空间也越大。该表现用长期均线判定更为准确。

我们利用均线的斜率过滤一些表现为平缓趋势的买入点,即只有当买入信号出现且此时的均线斜率大于某值时才买入,否则不做交易。

#####

switch(filter_type,

"NO_FILTER" = print("No Filter!"),

"DIFF_SHORTTERM_GREATER_THAN_POINT_5" = signals <- signals[-c(which(signals$Signal == 1 & signals$Diff_1 < 0.5),

which(signals$Signal == 1 & signals$Diff_1 < 0.5) + 1),]

)

#####

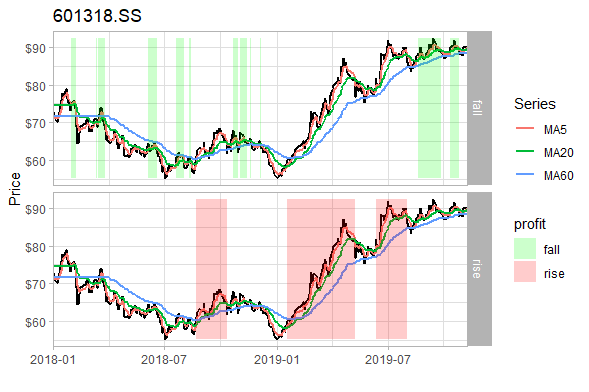

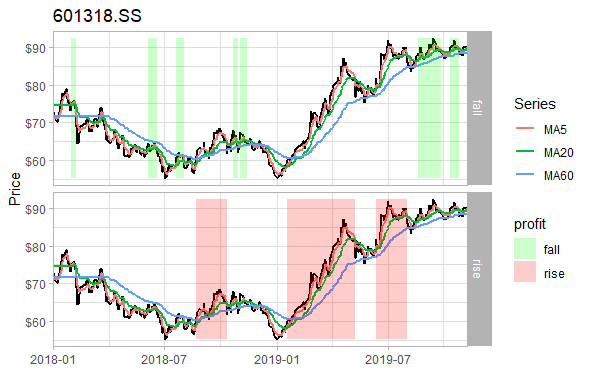

假设我们将买入过滤器设为5日均线的斜率大于 0.5 (倾斜角约为 26.5°), 即买入信号的5日均线的斜率大于 0.5 才真正地买入。那么从 2018-01-01 开始至 2019-11-07(上次分析的截止时间) 至今一共有 20 次交易 (买卖合计),盈利交易一共有 6 次。本金最后为 99,788.09,亏损 211.91。亏损率由 19% 降为 0.02%。从图中我们也可以看见过滤器过滤了一些震荡期中的交易。

Questions

这些方法都能在一定程度上让我们避开在震荡期交易,但是如果要确切的使用上这些方法,那么具体的数字应该设置为多少才是合适的呢,即针对某一只股票应该推迟多少天买入避开震荡期呢?或者设置多少的止损线呢?又或者均线的斜率设置为多少作为过滤呢?以后有机会再用一些更先进的方法玩一下。

相关文章:R与金钱游戏:均线黄金交叉1

Code

```r get_signals <- function(data, mas_1=5, mas_2=20, delay_days= 3, sell_ratio = 0.07, filter_type="NO_FILTER") { if(mas_1 == 0) ma_name_1 <- "Value" else ma_name_1 <- paste('MA', mas_1, sep='') ma_name_2 <- paste('MA', mas_2, sep='') ma_data <- data[, c("Value", ma_name_1, ma_name_2)] signals <- data.frame(Index=index(ma_data), coredata(ma_data)) signals$Trade <- ifelse(signals[,c(ma_name_1)] > signals[,c(ma_name_2)], 1, 0) signals <- signals[-c(1:mas_2),] signals$Signal <- c(signals$Trade[1],diff(signals$Trade)) signals$Diff_1 <- c(NA, diff(signals[,c(ma_name_1)])) signals$Diff_2 <- c(NA, diff(signals[,c(ma_name_2)]))

add code block here

signals <- signals[which(signals$Signal != 0),]

if(length(signals$Index) < 1) {

print("No trading signal!")

return (signals)

}

if(nrow(signals)%%2 == 1) {

if(signals$Trade[1] == 1)

signals <- signals[-c(nrow(signals)),]

else

signals <- signals[-c(1),]

}

if(signals$Trade[1] == 0) {

signals <- signals[-c(nrow(signals)),]

signals <- signals[-c(1),]

}

signals <- signals[,-which(names(signals)%in% c(ma_name_1, ma_name_2, "Diff_1", "Diff_2"))]

return (signals)

}