巴菲特曾经讲过投资最重要就是两门课,第一门课是如何看待市场波动;第二门课就是如何去给企业估值。关于如何看待市场波动,我们在《聪明的投资者》第八章,找到了答案,就是市场先生的寓言,市场是一个具有间歇性精神病的人,一会儿悲观(报价很低),一会儿乐观(报价很高),我们要利用市场先生,也不能被市场先生利用。必须相对独立判断证券的价值与价格的关系。而关于第二门课我们总是一头雾水,怎么给企业估值,自由现金流贴现?PE法?净资产法?还是用PEG估值,关于巴菲特如何估值的文章写得太模糊,巴菲特自己说的也不太清楚,大多数人一直在猜测了几十年。其实这个问题早就有了答案,我们有时候就是想得太多,太复杂了。这个答案就在《聪明的投资者》巴菲特推荐序中,巴菲特让我们的投资者重点关注书中第八章和第二十章提供的非常宝贵的建议。巴菲特重点推荐这两章有着很深的寓意。第八章是什么,投资者与市场波动,不就是投资第一门课吗,市场先生吗。而第二十章呢,作为投资中心思想“安全边际”。难道是投资第二门课,如何给企业估值。这不是写得安全边际吗,我们可以明确的说,没错就是这门课!

很多朋友很疑问,明明写的是安全边际,为什么是给企业估值呢?这是因为安全边际本身就是一种估值思想,这种估值思想不同于我们一般情况认为的所谓现金流贴现估值,巴菲特也知道现金流贴现估值是合理的估值思想,但是未来的不可预知性,使得这种方式几乎失去价值,未来的现金流,成长性,贴现率全部要通过假设完成。这些假设数据非常敏感,往往是差之毫厘,谬以千里。而安全边际的思想实质就是一种底线估值思维模式,这是最保险的,我们不需要用未来的不可预知的假设来测算企业价值,我们就用保守的方法来计算。而对于普通投资性股票(优秀稳健的大企业),与高等级债券(长期国债)估值相对比,最能说明其是否具有投资吸引力。格雷厄姆在最后一章对安全边际直接给出明确定义:对于投资性股票的安全边际,就是无风险利率和股票收益率的利差。换成市盈率说法,就是如果长期国债市盈率25PE(4%利率价格100),那么投资性股票10-15PE就有安全边际,相对于无风险利率有三分之一到二分之一的利差。

我们其实也可以把长期国债(或者是永续国债)看做是一种特殊的股票,这种股票,利润稳定,价格稳定(面值100),分红率高(100%分红),没有企业经营风险,但缺乏成长。而单个股票却是一种利润不稳定,价格波动大,分红率低,有企业经营风险,有成长但成长并不确定的证券。所以股票对于长期国债的估值如果相当,是缺乏吸引力的,股票需要价格上有折扣才能够具有吸引力,才能吸纳那些不确定性的风险,这种折扣最好是三分之一到二分之一。

实际上保守的估值就是认为投资性股票(优秀稳健的大企业)的公允价值估值大致与永续国债估值相当,而安全边际需要我们在这个公允价值上再打一些折扣。10-15PE(或者更低)是个具有安全边际的买入区间。

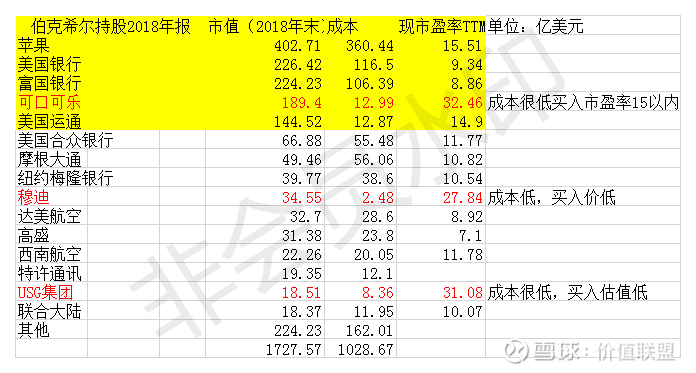

而巴菲特几乎是严格遵循恩师的保守估值逻辑,把股票当债券买,买入稳健的优秀公司估值全部在15PE以内,对于银行这些高杠杆企业更可能是在10PE以内,我们先看伯克希尔(2018年报)现在持仓估值:

从上表看出很很容易看出:伯克希尔现在的主要持仓估值几乎都在15PE以内,唯一几个另外,可口可乐,穆迪,USG集团的买入成本很低,当初买入价也在15PE以内,而银行股更是在10PE左右。不但买入价与债券对比,而且公司品质也与债券比较,特别是五大重仓股(占比超过股票总持仓65%)集中于消费与金融领域,这些行业龙头企业就具有长期稳健的财务,稳定的利润,稳健的增长预期等类似债券的性质。如果这还不能说明巴菲特的估值逻辑还有一张图更能说明,这张图是雪球网友制作:(非常感谢)

用15PE这把尺子去衡量,几乎所有优秀公司的买入价都落在这一区间类。我们真的想多了,什么现金流折现,自由现金流计算,都没必要,大道至简,这个估值逻辑巴菲特当然不会直接告诉我们,他只是让我们去看《聪明的投资者》,他一生照着恩师这本巨著投资,取得前所未有的成绩。

启示:学习巴菲特的投资两门课,这两门课的答案早就公之于众了,而且巴菲特已经实践了几十年了,实践结果显而易见。霍华德.马克斯说过:检验一个价投是真还是伪,关键是看他买的价格,而只不是看他买了什么。格雷厄姆也说过,买入价格是否具有安全边际是投资与投机的主要区别和试金石。我们如果用这块试金石去检验一下我们的投资行为很容易一分真假了。而我们如何才能以低于15PE买到那些优秀公司呢,这还需要学习资产配置这门课:巴菲特的资产配置艺术。

我们的整体投资系统请关注置顶贴:穿越牛熊的巴菲特投资系统

作者:价值联盟

链接:https://xueqiu.com/6027152921/128259289

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。